電子帳簿保存法をわかりやすく解説!改正内容や対応方法をご紹介

電子帳簿保存法とは、国税関係の帳簿書類等を一定の要件の下、電子データで保存することを認めた法律で、1998年に施行されました。

施行当時は、電子データの保存要件が厳しかったのですが、近年のスマートフォンの普及やテレワークの増加などに伴い、多くの企業がデジタル化の波に乗り、生産性を向上できるよう、都度法律の規制緩和が行われてきました。

2022年1月施行の改正の大きなポイントは、「電子取引」の電子データ保存が義務化されたことです。しかしこの対応は、中小企業や個人事業主にとっての負担が大きいため、準備期間として、2年間の猶予が設けられました。

今回は、電子帳簿保存法の歴史から、改正内容や対応方法などをわかりやすく解説します。

目次

1.電子帳簿保存法とは?

電子帳簿保存法の概要

初めに、電子帳簿保存法の概要について、簡単にご説明します。

「電子帳簿保存法(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律)」とは、国税関係の帳簿書類等を一定の要件の下、電子データで保存することを認めた法律で、1998年に施行されました。

電子帳簿保存法を略して「電帳法」とも呼ばれます。

電子帳簿保存法の歴史

「電子帳簿保存法」は、情報化社会に対応し、国税の納税の適切な履行や、納税者の国税関係帳簿書類の保存に関わる負担軽減のため、所得税法、法人税法、その他の国税に関する法律の特例として、1998年に施行されました。

しかし施行された当時は、あまり普及しませんでした。

制定当初の対象書類は、初めから電子データとして作成された書類に限定されたものでした。さらに、電子帳簿保存法に対応した電子保存を始めるには、管轄税務署長への事前承認を得なければならず、短くとも半年から1年の準備期間が必要と言われていました。

また、検索要件に対応するための電子帳票システムの導入など、システムの導入に関わる部門の負担も大きく、企業側としても簡単には導入に踏み切れない事情もありました。

電子データは作成日時や内容などの変更や上書きといった改ざんが行われやすいということからリスクが大きいと考えられ、慎重にルールが定められていたということもありました。

2005年になって、電子帳簿保存法と関連して、「e-文書法」という法律が施行されました。この法律は国税庁と財務省の他に、複数の省庁が管轄する法律を、改正なしに電子保存することを認めたものであり、この法律の施行に伴って、電子帳簿保存法も改正されました。

以前は認められませんでしたが、紙(書面)の「国税関係書類(法律関係書類を除く)」をスキャナで読み込み、電子データ化して読み込むことも、認められるようになりました。しかし、領収書や請求書は3万円未満に限定し、電子署名が必要とされるなど、厳しい要件も課されていました。

e-文書法も含めた、時代の変化による影響から、電子帳簿保存法は、その後何度も改正が行われ、普及のために要件の見直しが都度行われています。

| 施行・改正年 | 概要 | 対象帳票 |

|---|---|---|

| 1998年 | 電子帳簿保存法施行。 国税関係帳簿の電子保存が可能に。 | 会計帳簿や国税関係書類 (紙帳簿のスキャナ保存は対象外) |

| 2005年 | 「e-文書法」施行により改正。電子帳簿保存法でスキャナ保存制度開始。 電子署名が必要かつ3万円以下の国税関係書類に限定。 | 領収書や契約書、請求書や見積書などの取引関連書類が追加(当該帳票のスキャナ保存可に) |

| 2015年 | スキャナ保存要件緩和。 3万円未満の金額基準撤廃、電子署名も不要に。 | |

| 2016年 | デジタルカメラやスマホも対象に。 証憑を受け取った本人がスキャンする場合は自署が必要。 | |

| 2019年 | スキャナ保存の期間制限が緩和。 過去分の重要書類も税務署に届出すれば対象に。 | |

| 2020年 | 「電子取引」における対応措置要件の緩和 | |

| 2021年 | 税務署長への事前承認撤廃、タイムスタンプ要件緩和、適正事務処理要件廃止、検索要件の緩和(2022年1月施行) |

2015年には、スキャナ保存の要件が大幅に緩和されました。3万円未満という金額の上限が撤廃され、電子署名も不要になりました。

2016年にはデジタルカメラやスマートフォンによる撮影での電子データ化も認められるようになりました。

また、2020年の改正では、キャッシュレス決済の場合に領収書が不要になるなど、電子取引での対応措置要件も緩和されています。

さらに2022年1月の施行の改正では、テレワークの普及によるペーパーレス化の進行などを背景に、さらなる抜本的な見直しがなされました。これにより、電子帳簿保存法に対応する企業は一気に増加すると期待されています。

関連記事

電子帳簿保存法とは~「電子帳簿保存法」改正の歴史について解説!

2.法の改正により対象書類・事業対象者はどうなる?

2022年1月の法改正では、電子取引データの紙保存が廃止され、電子保存が義務化されます。しかし、事業者にとっては容易に法の対応ができるものではありません。そのため、2023年12月まで宥恕(ゆうじょ)期間が設けられました。

この宥恕期間とは、「2022年1月~2023年12月までは電磁的記録の保存要件を満たせない止むを得ない理由がある場合には従来通りの方法で処理してもこれを認める」という意味です。

つまり、2024年1月1日からは、すべての事業者が電子取引の保存ができている状態でないといけません。

以下は事業者が知っておきたい「電子帳簿保存法の3つの区分」と、気になる「対象書類」「事業対象者」を解説します。

※令和5年度税制改正大綱により、電子取引の保存要件の一部が緩和されます。詳細はこちら

電子帳簿保存法の3つの区分

まずは、電子帳簿保存法の3つの区分をご説明します。電子帳簿保存法で定められている保存区分は、電子帳簿等保存、スキャナ保存、電子取引データ保存の3種類に分けられます。

2022年1月の改正では、この電子取引データ保存が義務化されています。従来は領収書などを電子データで受け取った場合でも、それを出力した紙で保存することができましたが、2023年12月末以降は、全事業者が電子取引において、電子データで受け取ったものは電子データで保存する必要があります。

電子帳簿等保存

電子的に作成した帳簿・書類を電子データのまま保存自身が会計ソフトや表計算ソフトなどで作成した帳簿や決算関係書類などを、そのまま電子データ(ExcelファイルやPDFファイルなど)の状態で保存することをいいます。

スキャナ保存

紙で作成または受領した書類を画像データで保存取引先から受け取った紙の請求書や領収書などをスキャンして保存することをいいます。

電子取引データ保存【義務化】

電子的に授受した書類などの取引情報を電子データのまま保存取引先と、領収書や請求書などをデータでやりとりした場合に、その内容を電子データで保存するということです。

2022に改正された電子帳簿保存法(電子取引データ保存)の対象書類

2022年に改正された電子帳簿保存法の対象書類は、電子取引を行った国税関係帳簿書類(国税関係帳簿+国税関係書類)です。紙で受け取った書類は、紙または電子データどちらで保存しても問題ありません。

具体的には以下のような書類が該当します。

| 種類 | 例 | 紙で保存 | 電子データ保存 |

|---|---|---|---|

| 紙の国税関係帳簿 |

| 任意 | 任意 |

| 紙の国税関係書類 |

| 任意 | 任意 |

| 電子取引された 国税関係帳簿書類 |

| NG | 義務 |

電子帳簿保存法の対象事業者

電子帳簿保存法の対象事業者は、電子取引を行う「すべての法人」と「すべての個人事業主」です。

紙媒体での書類授受を行っている法人・個人事業主は対象外です。

3.電子帳簿保存法に違反したときの罰則とは?

電子データを電子帳簿保存法の規定のとおりに保存していないことが税務調査で発覚した場合、以下のようなペナルティを受けるおそれがあります。

具体的なペナルティ内容

青色申告の承認の取り消し

青色申告の承認が取り消されると以下のようなデメリットが発生します。

- 最高65万円の所得控除が受けられなくなる。

- その年に発生した赤字額が、翌年の黒字と相殺できなくなる。

- 会社としての信用を著しく損なう。

推計課税や追徴課税を課される

「推計課税」とは、税務署が企業の所得税や法人税の額を推計して課税をおこいます。そのため、企業は、税務署が推計で決めた税額を支払う必要があります。

また、各税法の違反が疑われる可能性があり、違反している場合は、さらに厳しい追徴課税を納めなければいけません。

保存すべき帳簿・書類を保存していないことによる、100万円以下の過料

会社法第976条に「帳簿や書類の記録・保存に関する」規定があります。

この規定に適した保存を行わなかった場合、100万円以下の過料が科せられます。

法に則った電子データ保存ができていない場合、上記のような様々な罰則を受ける可能性があります。

これらの罰則が発生しないように、電子帳簿保存法の保存要件をしっかり把握しましょう。

4.電子帳簿保存法(電子取引)の保存要件とは?

電子取引によりやりとりされた取引情報は、不正や第三者の介入を防ぐため、「真実性の要件(改ざんされていないこと)」と「可視性の要件(誰でも視認、かつ確認できること)」という、大きく分けて二種類の決められた要件を満たした形で保存する必要があります。

具体的な要件は以下のようになっています。

電子取引の保存要件

真実性の要件

以下の措置のいずれかを行うこと

- タイムスタンプが付された後、取引情報の授受を行う

- 取引情報の授受後、速やかに(又はその業務の処理に係る通常の期間を経過した後、速やかに)タイムスタンプを付すとともに、保存を行う者又は監督者に関する情報を確認できるようにしておく。

- 記録事項の訂正・削除を行った場合に、これらの事実及び内容を確認できるシステム又は記録事項の訂正・削除を行うことができないシステムで取引情報の授受及び保存を行う

- 正当な理由がない訂正・削除の防止に関する事務処理規程を定め、その規程に沿った運用を行う

可視性の要件

- 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと

- 電子計算機処理システムの概要書を備え付けること

- 検索機能を確保すること

※帳簿の検索要件①~③に相当する要件(ダウンロードの求めに応じることができるようにしている場合には、②③不要)

保存義務者が小規模な事業者でダウンロードの求めに応じることができるようにしている場合には、検索機能不要

(参照:国税庁 https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021005-038.pdf)

電子帳簿保存法の保存要件だけですと、具体的な対応方法がイメージし難いかと思います。次の章では、具体的にどういった対応を行えば良いかを解説していきます。

5.事業者は知っておきたい!電子帳簿保存法(電子取引)の対応方法

すべての個人事業主・企業は、電子帳簿保存法で定められた要件を守り書類の電子データ保存を行う必要があります。保存時の要件には、以下の4つがあります。

1つずつ確認していきましょう。

システム概要に関する書類の備え付け

「システム概要に関する書類」とは、データ作成ソフト(Excel、会計ソフトなど)のマニュアル等のことです。これはほとんどの場合、既に整備されていると思われます。

見読可能装置の備え付け

「見読可能措置」とは、データを確認するためのディスプレイやアプリなどのことです。こちらもデータを作成するうえでの前提となりますので、問題となることはまずないでしょう。

多くの場合、対応のポイントとなるのは、以下の2つになります。

3.検索機能の確保

「検索機能の確保」では、以下の項目で書類の検索ができる状態にしておくことが必要になります。

- 取引年月日

- 取引金額

- 取引先

検索機能を確保するためには、具体的には、以下のような方法が考えられます。

- 保存する書類(PDF、Excel、Wordなど)のファイル名に上記の項目を入れる。

(例)2022年3月1日にX株式会社から受領した250,000円の領収書 をPDFで保存する場合

→「20220301_x_receipt_250000.pdf」 - Excel等の書類ファイルで索引簿を作り、保管している書類ファイルと関連づけて検索できるようにする。

- 電子帳簿保存に対応する専用ソフトを導入する。

4.データの真実性を担保する措置

「データの真実性を担保」とは、そのデータが正しいことを保証するということです。以下のいずれかの措置が求められます。

- a.タイムスタンプが付与されたデータを受け取る。

- b.データに速やかにタイムスタンプを押す。

- c.データの訂正・削除が記録される、または、禁止されたシステムでデータを保存する。

- d.不当な訂正・削除の防止に関する事務処理規定を整備・運用する。

aやbでは、自社や取引先で、タイムスタンプが付与できるシステムを導入する必要があります。cに関しては、システムの導入はもちろんのこと、データの保存だけでなく、やりとりそのものもシステム内で行う必要があります。dについては、国税庁が公表している資料に基づいて一つ一つの事例を検討し、あらかじめ規定を定めておく必要があります。

6.電子帳簿保存法に対応したシステム導入をするメリット

電子取引データを電子データのまま保存することで、企業にとっては書類の保存場所の節約や、業務効率化による生産性の向上にもつながります。しかし、電子取引データの保存を「自分たちで管理するのは大変。」という方もいるかと思います。

そのような方には、電子帳簿保存法に対応したシステム導入を行うのがおすすめです。

電帳法に対応したシステムを導入することで以下のようなメリットもあります。

メリット01.

書類の管理が簡単にできる

紙の書類を保存する際には、まずキャビネットやそれを置く部屋などの保管場所を確保する必要があります。さらに印刷代や取引先へ郵送代などのほか、それをおこなうための人員の確保も必要になります。

しかし、専用のシステムやクラウドサービスを導入することにより、それらのコストを簡単に抑えて書類を管理することができるようになります。

メリット02.

改ざんや不正がおこなわれていないことの証明ができる

今まで説明してきた通り、電子帳簿保存法に対応するためには、さまざまな要件があり、それらをすべて満たすには時間や手間がかかります。

専用のシステムやクラウドサービスを利用すれば、あらかじめそれらの要件を満たしている状態で業務をおこなうことができます。

特に、電子帳簿保存法の保存要件である「真実性の確保」ができるようになることで、データの改ざんや不正がおこなわれていないということを証明することができます。

メリット03.

ペーパーレス化による業務効率化ができる

専用のシステムやクラウドサービスを利用することで、電子帳簿保存法の保存要件である「可視性の担保」が容易になります。

可視性の担保のなかでも重要なのは、書類の検索性が上がるということです。

これにより、紙で管理している場合はもちろん、ファイルの命名規則などによる管理の場合よりも、さらに簡単に必要なデータを検索することができ、結果として業務効率化につなげることができるのです。

関連記事

電子帳簿保存法システム(ソフト)比較12選!選定の3ポイント

7.電子帳簿保存法に対応したシステム選定のポイント

電子帳簿保存法に対応するシステムを選ぶ際は、以下のポイントをチェックしましょう。

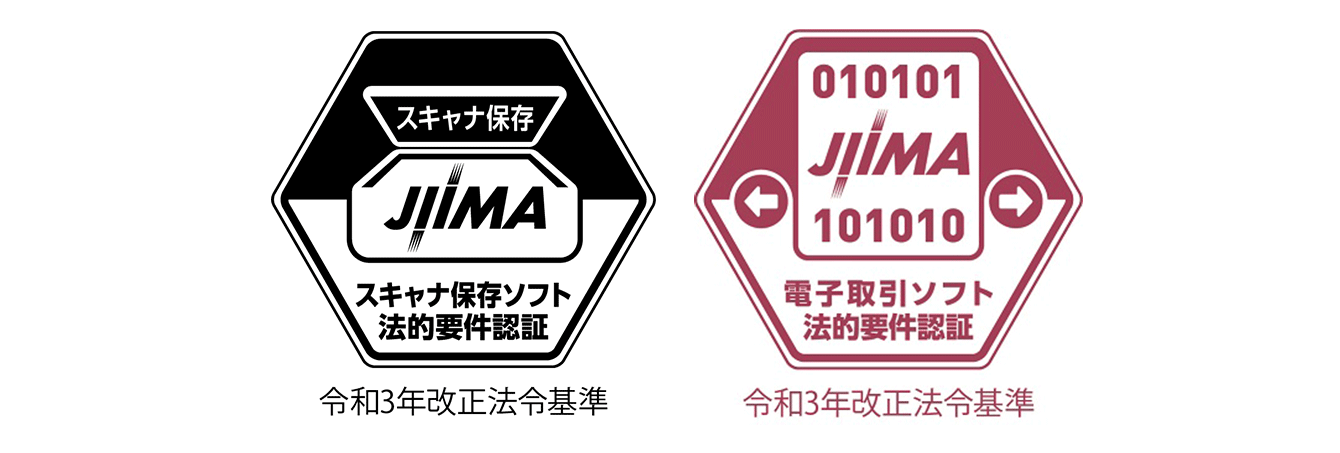

JIIMA認証

システムを選ぶ際には、まず電子帳簿保存法の要件に適合しているかどうかを確認する必要があります。具体的には、必要な情報の保存期間や形式、検索性やセキュリティなどの要件を満たしているかどうかに着目します。

電子帳簿保存法に対応するために、必要なシステムの要件を満たしているかどうかの指標としてJIIMA認証があります。

JIIMA認証とは、日本情報経済社会推進協会(Japan Information Technology Services Industry Association、略称:JISA)が定めた、ITサービスの品質基準に関する認証制度のことで、ITサービスマネジメント、ソフトウェアプロセス、ソフトウェア品質の3つの種類があります。

JIIMA認証を取得している企業は、システムの品質マネジメント体制が整備されていることが認められているということなので、より信頼性が高いといえるでしょう。

また電子帳簿保存法の対応製品であれば、JIIMA認証のロゴの表示が許可されているので、チェックしておきましょう。

保存できる書類の種類や機能

自社に合ったシステムを選ぶためには、そのシステムが対応できる書類の種類や、どんな機能があるかをチェックする必要があります。主に以下の4つの機能に着目していくと良いでしょう。

どの機能があるかは、システムやサービスによって異なりますが、どんなことができるのかの代表的な例を解説していきます。

1.請求書の管理

システムを導入することで、従来は郵送などでおこなっていた請求書の受領や発行を電子データで保管したり、作成・発行をすることができます。

そのままタイムスタンプを付与して保存ができるものや、紙の書類からのOCRでの読み取りが可能なシステムもあります。

相手の企業がシステムを導入していれば、システム上でやりとりを完結させることもできます。そうでない場合でも、PDFをメールで送ったり、クラウドストレージなどを通して共有することができるものもあります。

2.領収書からの経費精算

経費精算に特化したシステムやサービスでは、社内での経費申請をおこなう際に、電子データの場合に限らず、紙の書類で受け取った場合でも一括で管理することができるものがあります。

申請する社員がスマホ等で撮影した画像データを読み取って、電子データ化して保存できるシステムなどもあります。

このようなシステムを利用することで、社内申請を効率化することができます。

3.帳簿や国税関係書類の作成・保管

領収書、見積書、納品書などの国税関係書類や、勘定元帳などの帳簿も、システムを利用することで、作成から保管までをスムーズにおこなうことができるようになります。

システムを利用してこれらの作成や保存の業務をおこなうと、システム上に訂正や削除の履歴が残ることになり、不正にデータを改ざんされることを防ぐことにもつながります。

また前に作成した書類の検索も容易になり、以前のデータとの比較もおこないやすくなります。

4.社内の決裁対応

社内での決裁機能のついたシステムでは、単に書類を電子保存するだけでなく、システムを利用することで、そのまま上司などに書類を共有することができます。

これにより、紙の場合や電子メールでデータを送る場合に比べ、素早く意思決定をおこなうことができます。

また、リモートワークなどにも対応しやすくなり、業務効率化につなげることができます。

コスト

システムを導入するにあたっては、どれくらいの費用がかかるのかも重要な要素です。

月額費用を定めているサービスが多いですが、それに加えて導入費用がかかるかどうかや、オプション料金についてもチェックしましょう。

特に、扱う書類の数によって固定費用が変わるものもあります。また、一般的に、機能の種類が増えればそのぶん、費用がかかることになります。

総合的にコストを把握して、自社の運用方法に合わせて適切なシステムを選ぶようにしましょう。

関連記事

電子帳簿保存法システム(ソフト)比較12選!選定の3ポイント

8.2022年電子帳簿保存法改正のポイント

最後に2022年に改正された電子帳簿保存法のポイントを解説します。基本的には、前の章で記載した「事業者は知っておきたい!電子帳簿保存法(電子取引)の対応方法」を守ることで、電子帳簿保存法の対応は問題ありません。

以下は、電子帳簿保存法の改正ポイントの詳細をさらに知りたい方向けの内容です。

1. 事前承認の手続き廃止

国税関係帳簿(仕訳帳、総勘定元帳 等)を電子データで保存する際の事前承認が不要になりました。以前は、税務署長による承認が必要でしたが、事業者の負担軽減のため、事前承認は不要とされました。

今後は事業者の好きなタイミングで国税関係帳簿の電子データ保存ができます。

※電子取引は、改正後も同様で、届け出を行う必要はありません。

2. 電子取引における電子データ保存の義務化

電子取引を行った際の書類に関しては、紙保存が認められていました。しかし、法改正によって、2022年1月以降は電子取引を行った書類の紙保存は認められず、電子データでの保存が義務付けられています。しかし、電子帳簿保存法の変更に対応しきれていない事業者のために、2年間の宥恕措置が設けられています。

電子データの保存が必要な書類例は以下の通りです。

電子データの保存が必要な書類例

- 請求書発行システムでやりとりを行った請求書や領収書

- 電子メールに添付されたPDFの請求

- 通販サイトからダウンロードした領収書

※令和5年度税制改正大綱により、電子取引の保存要件の一部が緩和されます。詳細はこちら

3. 検索項目の要件緩和

改正によって、スキャナ保存と電子保存は、以下の要件を満たす必要があります。

- 「取引年月日」「金額」「取引先」で検索ができる

- 「日付」または「金額」の範囲指定で検索ができる

- 2項目以上の任意の項目を組み合わせて検索できる

しかし、税務職員によるスキャナ保存書類のダウンロードの求めに応じる場合は、2,3の対応は必要ありません。また、年間の売上が1000万以下の事業者は本要件を満たす必要はありません。

4. スキャナ保存時のタイムスタンプの要件緩和

紙で受け取った請求書や領収書をスキャン保存する場合は、おおむね3営業日以内に受領者本人がタイムスタンプを付与する必要がありました。改正後は、最長約2か月と概ね7営業日以内となりました。

また、「保存データの改ざんができないシステム」「保存データの改ざんや削除の履歴が残るシステム」を利用する場合は、タイムスタンプの付与は不要になりました。

5. 適正事務処理要件の廃止

スキャナ保存は、不正の防止に必要とされていた相互けん制、定期的な検査及び再発防止策の社内規程整備等のことです。今回の改正でこの要件は廃止されました。

6. 罰則規定の強化

スキャナ保存された国税関係書類に係る電子データを隠蔽、または仮装した場合は、その事実に関して生じた申告漏れ等に課される重加算税が10%加重されます。

上記の6つが2022年の電子帳簿保存法の改正ポイントです。今回の法改正を機に多くの事業者が電子帳簿保存法の対応システムの検討をしています。

9.まとめ

今回は、電子帳簿保存法に関してわかりやすく解説しました。電子帳簿保存法は、2022年改正によって、すべての法人・個人事業主は決められた保存ルールに従わない場合、2024年以降はペナルティを受けてしまいます。

そのため、速やかに電子帳簿保存法への対応を進めていく必要があります。

今回、義務化された電子取引データの保存に関しては、「不当な訂正・削除の防止に関する事務処理規定を整備・運用」することで、自分たちで法対応を行うことが可能です。しかし、決められた要件を確実に守るためには、専用のシステムやクラウドサービスの利用がおすすめです。

弊社のGO!!電帳というサービスでは、電子帳簿保存法に対応した書類の保存ややりとりを簡単におこなうことができ、同時に業務の効率化や環境問題への取り組みにもつなげることができます。

ぜひ一度、ご利用をご検討いただければ幸いです。

3ヵ月無料‼